Como diversificar investimentos de forma eficiente e maximizar seus lucros

Você já ouviu falar sobre a importância da diversificação de investimentos, mas sabe como fazer isso de forma eficiente para maximizar seus lucros?

Neste artigo, vamos explorar como diversificar seus investimentos de maneira inteligente, para reduzir riscos e aumentar suas chances de obter retornos positivos.

O que é diversificação de investimentos?

A diversificação de investimentos envolve distribuir seus investimentos em diferentes classes de ativos, como renda fixa e renda variável, para não depender de um único tipo de investimento. Vamos explorar os benefícios da diversificação e os riscos de não diversificar.

Por que diversificar seus investimentos?

A diversificação de investimentos oferece uma série de benefícios que podem ajudar a maximizar seus lucros. Alguns dos principais benefícios incluem:

Redução de riscos: Ao diversificar seus investimentos em diferentes classes de ativos, você reduz a exposição a um único ativo ou setor. Isso significa que, se um investimento não apresentar bom desempenho, você ainda terá outros investimentos para compensar eventuais perdas.

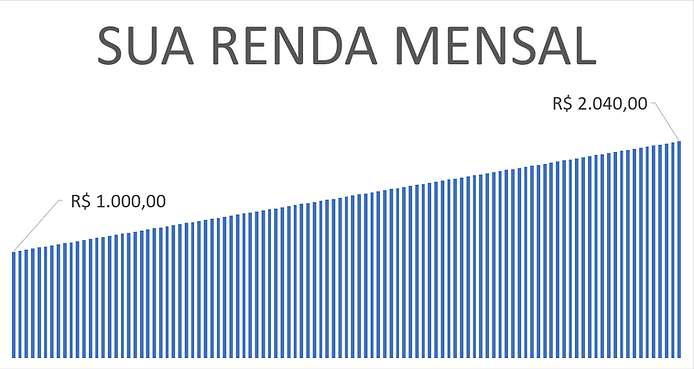

Potencial de retorno: A diversificação permite que você aproveite as oportunidades de diferentes mercados. Enquanto alguns investimentos podem apresentar retornos mais modestos, outros podem ter um desempenho excepcional. Ao distribuir seus investimentos, você aumenta as chances de capturar esses ganhos potenciais.

Proteção contra volatilidade: Os mercados financeiros são voláteis e podem sofrer flutuações significativas. A diversificação ajuda a mitigar os impactos dessas flutuações, pois diferentes investimentos podem se comportar de maneiras distintas em diferentes momentos. Isso cria um equilíbrio em sua carteira, reduzindo a exposição a riscos específicos.

Riscos da falta de diversificação

A falta de diversificação pode expor seus investimentos a riscos significativos. Alguns dos principais riscos associados à falta de diversificação incluem:

Concentração de risco: Ao investir em um único ativo ou em um setor específico, você corre o risco de sofrer perdas significativas se esse ativo ou setor apresentar desempenho negativo. A falta de diversificação pode aumentar sua vulnerabilidade a eventos imprevistos ou mudanças no mercado.

Falta de flexibilidade: Se você investir apenas em uma classe de ativos, como ações, estará limitando suas opções. Dessa forma, você não poderá aproveitar outras oportunidades de investimento que possam surgir em diferentes classes de ativos, como títulos de renda fixa ou fundos imobiliários.

Perda de retornos potenciais: A falta de diversificação pode resultar na perda de oportunidades de maximizar seus lucros. Se todos os seus investimentos estiverem concentrados em um único ativo ou setor, você pode perder o potencial de ganhos que outras classes de ativos ou setores poderiam oferecer.

Como diversificar investimentos de forma eficiente?

Para diversificar seus investimentos de forma eficiente, é essencial identificar as diferentes classes de investimento disponíveis. Na renda fixa, você pode considerar títulos públicos, CDBs ou fundos de renda fixa, enquanto na renda variável, ações e fundos de investimento são opções populares. Vamos explorar as características e benefícios de cada uma dessas classes de investimento e fornecer exemplos práticos.

Renda fixa

Características e benefícios: Investimentos em renda fixa oferecem retornos previsíveis e estáveis ao longo do tempo, proporcionando maior segurança e estabilidade. São títulos com fluxo de pagamentos fixo e prazos definidos.

Exemplos de investimentos em renda fixa: Títulos públicos (Tesouro Direto), CDBs (Certificados de Depósito Bancário), LCIs (Letras de Crédito Imobiliário) e LCAs (Letras de Crédito do Agronegócio).

Renda variável

Características e benefícios: Investimentos em renda variável possuem retornos que podem variar de acordo com o desempenho do ativo. Oferecem a oportunidade de obter ganhos expressivos, mas também estão sujeitos a maiores riscos e volatilidade.

Exemplos de investimentos em renda variável: Ações, fundos de investimento em ações e ETFs (Exchange Traded Funds).

Definindo sua estratégia de diversificação

Agora que você conhece as diferentes classes de investimento, é hora de definir sua estratégia de diversificação. Avaliar seu perfil de investidor, estabelecer metas e objetivos claros e determinar sua alocação de ativos são etapas cruciais nesse processo. Vamos guiá-lo através desses passos para ajudá-lo a construir uma estratégia personalizada.

Avaliando seu perfil de investidor

Ao avaliar seu perfil de investidor, você analisa sua tolerância ao risco, objetivos financeiros e prazo de investimento. Isso ajuda a identificar sua capacidade de lidar com oscilações no mercado e a encontrar os tipos de investimento mais adequados para você.

Garanta que você tem o mínimo em renda fixa disponível para retirada como reserva de emergência, independente do seu perfil de investidor, Conservador, Moderado ou Arrojado.

Estabelecendo metas e objetivos

Ao estabelecer metas e objetivos financeiros, você define o que deseja alcançar com seus investimentos, como aposentadoria, compra de imóvel ou educação dos filhos. Ter metas claras ajuda a direcionar suas decisões de investimento e a manter o foco a longo prazo.

Alguns investimentos serão mais apropriados para metas curtas. Comprar carro e imóvel em alguns meses ou anos significa garantir fazer com que esse dinheiro renda no curto prazo, sendo mais apropriada a Renda Fixa. Para aposentadoria e prazos mais longos, você pode considerar Renda Variável que precisa de um prazo longo para aproveitar melhor os benefícios.

Determinando sua alocação de ativos

A determinação da alocação de ativos envolve distribuir seus investimentos entre diferentes classes de ativos, como ações, renda fixa e imóveis. Essa estratégia busca equilibrar riscos e retornos, de acordo com seu perfil de investidor e objetivos. É importante diversificar para reduzir o impacto de eventuais perdas e maximizar os resultados a longo prazo.

Escolha uma % em Renda Fixa e uma % em Renda Variável de acordo com seu perfil de investidor. Um perfil mais conservador pode preferir ter 10% em Renda Fixa e 90% em Renda Variável. Um perfil mais arrojado pode preferir o contrário, 80% em Renda Variável e 20% em Renda Fixa.

Construindo uma carteira diversificada:

A construção de uma carteira diversificada envolve distribuir seus investimentos entre diferentes classes de ativos, selecionar setores e indústrias diferentes e até considerar investimentos internacionais. Vamos explorar como você pode equilibrar sua carteira para obter exposição a diferentes oportunidades de mercado e reduzir a concentração de riscos.

Distribuindo os investimentos entre diferentes classes de ativos

Ao distribuir seus investimentos entre diferentes classes de ativos, como Renda Fixa (CDB ou LCI e LCA e até Tesouro Direto), Ações e imóveis (Fundos de Investimento Imobiliário), você reduz o risco de concentração em um único tipo de investimento e aumenta as chances de obter retornos consistentes ao longo do tempo.

Selecionando diferentes setores e indústrias

Ao criar uma carteira de Renda Variável, selecionar diferentes setores e indústrias para investir diversifica ainda mais sua carteira. Isso significa investir em empresas de setores variados, como tecnologia, saúde, energia, entre outros, para aproveitar oportunidades em diferentes áreas da economia.

Ativos diferentes como Ações, Fundos Imobiliários e Fiagro também permite uma diversificação maior.

Considerando investimentos internacionais

Considerar investimentos internacionais permite aproveitar oportunidades em mercados estrangeiros e diversificar ainda mais sua carteira. Investir em ações, fundos ou ETFs de empresas internacionais pode trazer exposição a diferentes economias e setores, aumentando suas chances de retorno.

No entanto, é importante avaliar os riscos cambiais e a volatilidade dos mercados internacionais. Considere esses investimentos como uma parte em risco mais alto, igual Renda Variável.

Gerenciando a diversificação de forma eficiente:

A diversificação não é um objetivo único, mas um processo contínuo. Gerenciar sua carteira de forma eficiente requer acompanhamento regular do desempenho, reavaliação e realocação dos investimentos, e o rebalanceamento periódico da carteira para manter seu perfil de risco-alvo. Vamos fornecer dicas práticas sobre como você pode gerenciar sua carteira de forma eficaz.

Acompanhando o desempenho da carteira

Acompanhar o desempenho da carteira envolve monitorar regularmente seus investimentos para avaliar se estão atingindo as metas e objetivos estabelecidos. Isso permite identificar oportunidades de melhoria e fazer ajustes quando necessário.

Reavaliando e realocando os investimentos

Reavaliar e realocar os investimentos é fundamental para garantir que sua carteira esteja alinhada com seus objetivos financeiros e as condições do mercado. Isso envolve analisar o desempenho de cada ativo, identificar oportunidades de diversificação e ajustar a alocação de acordo com as mudanças nas circunstâncias.

Rebalanceando a carteira regularmente

Rebalancear a carteira regularmente significa ajustar a alocação de ativos para manter o equilíbrio desejado. Conforme alguns investimentos se valorizam mais do que outros, a proporção inicial pode se alterar. O rebalanceamento ajuda a reduzir o risco e garantir que sua carteira permaneça alinhada com sua estratégia de diversificação.

Maximizando lucros através da diversificação:

A diversificação oferece a oportunidade de maximizar seus lucros ao aproveitar as oportunidades de diferentes mercados. Ao rebalancear regularmente a carteira, você estará aproveitando também oportunidades de fazer investimentos em preços mais baratos (caso o preço das ações e FIIs caiam) e guardar dinheiro quando o preço sobe em demasia (enviando o lucro para a renda fixa).

Aprender com os erros e ajustar sua estratégia ao longo do tempo é essencial. Além disso, buscar a orientação de profissionais financeiros pode ajudar a otimizar seus investimentos e alcançar melhores resultados.