Poupança ou CDB: Qual rende mais?

Escolher o melhor investimento pode ser um desafio, especialmente para quem está começando. Duas opções populares são a poupança e o Certificado de Depósito Bancário (CDB). Mas qual rende mais? Qual é mais seguro? E como escolher o CDB certo para você? Este artigo vai responder a essas perguntas, ajudando você a tomar uma decisão informada.

Quem rende mais: poupança ou CDB?

Primeiramente, o CDB rende mais que a poupança. A poupança tem a rentabilidade atrelada ao CDI e à SELIC e, para uma taxa SELIC acima de 8,5% ao ano, ela rende 70% da taxa SELIC. Já o CDB normalmente rende próximo de 100% do CDI ou mais, ou seja, mesmo considerando o imposto de renda cobrado sobre o CDB, o CDB ainda renderá mais que a poupança em todos os casos. Veja mais detalhes de cada investimento abaixo.

Poupança

A poupança é conhecida por sua simplicidade e segurança e, além disso, você pode abrir uma conta poupança de forma fácil em qualquer banco.

Os rendimentos da poupança mudaram em 2012 e portanto, agora dependem da taxa Selic, que é a taxa básica de juros do Brasil. Funciona assim:

- Se a Selic estiver acima de 8,5% ao ano, a poupança rende 0,5% ao mês mais a variação da TR (Taxa Referencial) – hoje em 1,1% ao ano;

- Se a Selic estiver igual ou abaixo de 8,5% ao ano, a poupança rende 70% da SELIC.

Embora seja um investimento seguro e isento de imposto de renda, a rentabilidade da poupança tende a ser baixa, o que pode não ser ideal para quem busca maiores retornos. Além disso, a poupança só rende a cada 30 dias, e se você retirar o dinheiro antes do “aniversário” de 30 dias, ele não terá rendido nada.

Apesar disso, por sua simplicidade e por ter o mesmo rendimento em qualquer banco, a poupança é a primeira escolha de muito investidor para render o seu dinheiro.

CDB

O CDB, ou Certificado de Depósito Bancário, é um título de renda fixa emitido por bancos. A rentabilidade do CDB pode ser prefixada, quando os juros são conhecidos no momento da aplicação, ou pós-fixada, atrelada a indicadores como o CDI (Certificado de Depósito Interbancário) ou a taxa Selic.

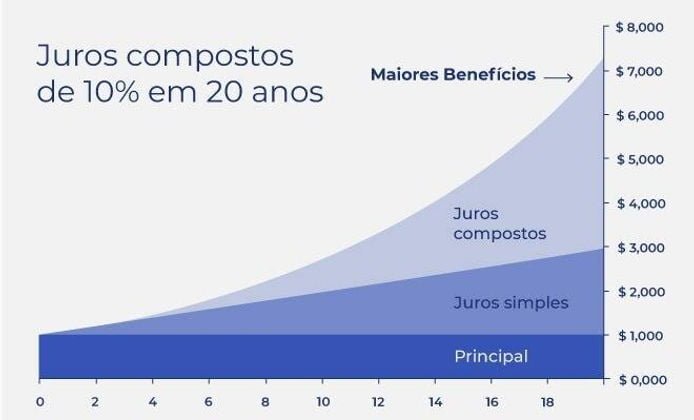

Em geral, o CDB tende a oferecer rendimentos maiores do que a poupança, especialmente em cenários de juros altos e possui rendimento diário, então você verá o seu dinheiro crescendo todo dia útil.

Poupança ou CDB?

Quando se trata de rendimento, o CDB costuma ser a melhor opção em comparação com a poupança. Enquanto a poupança oferece simplicidade e liquidez imediata, o CDB proporciona flexibilidade e maiores retornos, porém liquidez apenas nos dias úteis.

Para quem busca melhores ganhos, um rendimento diária e não tem problema em resgatar o dinheiro apenas em dias úteis, o CDB (com liquidez diária) é geralmente mais vantajoso.

Para quem busca liquidez a qualquer dia e momento, independente do rendimento, a poupança pode ser escolhida.

O que é mais seguro: CDB ou poupança?

Ambos os investimentos são igualmente seguros. A poupança e o CDB são garantidas pelo Fundo Garantidor de Créditos (FGC) até o limite de R$ 250.000 por CPF e por instituição financeira.

No entanto, é importante considerar a saúde financeira da instituição emissora do CDB (e na qual está a poupança também). Bancos menores podem oferecer taxas mais atrativas, mas também podem representar um risco maior se comparados a grandes bancos. Apesar do seu dinheiro estar protegido, caso o banco entre em falência, você pode levar algumas semanas para receber de volta o valor do investimento.

Quanto rende 1.000 reais na poupança e no CDB?

Para exemplificar, considere uma aplicação de R$ 1.000 na poupança e em um CDB com rentabilidade de 100% do CDI. Supondo que a taxa Selic esteja em 10,50% ao ano e o CDI em 10,40% ao ano:

- Poupança: R$ 1.000,00 + (R$ 1.000,00 x (6,17% + 1,1%)) = R$ 1.072,70 após um ano.

- CDB: R$ 1.000,00 + (R$ 1.000,00 x 10,40%) = R$ 1.104,00 após um ano (antes de impostos).

Após considerar o imposto de renda, que varia de 15% a 22,5% dependendo do prazo de aplicação, o rendimento do CDB ainda tende a ser superior ao da poupança. No exemplo acima, após 1 ano, o imposto é de 17,5% e, portanto, o rendimento final do CDB é de R$ 1.085,80 após os impostos.

Veja também quanto rende R$ 100 mil reais na poupança e outros investimentos para comparar!

Como escolher um CDB?

Escolher o CDB certo envolve considerar vários fatores:

- Taxa de Rentabilidade: Verifique se o CDB é prefixado ou pós-fixado e qual a taxa de juros oferecida. Normalmente, em um CDB com liquidez diária, que você pode tirar a qualquer momento, a rentabilidade deve ser de 100% do CDI ou maior. Se a taxa for menor que essa, o Tesouro Selic terá um retorno maior.

- Liquidez: Alguns CDBs permitem resgate imediato (são os CDBs com liquidez diária), enquanto outros têm prazos fixos. Busque sempre investir nos CDBs com liquidez diária se você quer a liberdade de poder retirar o dinheiro a qualquer momento – função semelhante à poupança. Escolha aqueles que você só resgata no vencimento se você quiser uma rentabilidade ainda maior (mas seu dinheiro ficará “preso” no investimento até lá).

- Instituição Financeira: Avalie a saúde financeira do banco emissor. Bancos maiores (como Itaú, Santander, Caixa, Banco do Brasil, etc) são geralmente mais seguros, mas podem oferecer taxas menores. Apesar da proteção do FGC, caso o banco escolhido tenha problemas, pode levar semanas até você recuperar o investimento.